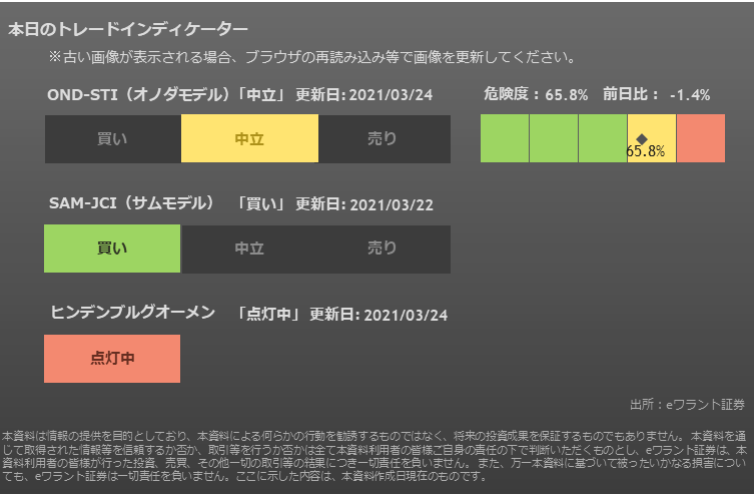

相場の急落の予兆を示す、ヒンデンブルグオーメンが点灯しました。

ヒンデンブルグオーメンの点灯条件は、以下のとおり。

1.ニューヨーク証券取引所(NYSE)での52週高値更新銘柄と52週安値更新銘柄の数が共にその日の値上がり・値下がり銘柄合計数の2.2%以上

2.NYSE総合指数の終値が50営業日前の終値を上回っている

3.短期的な騰勢を示すマクラレンオシレーターの値がマイナス

4.52週高値更新銘柄数が52週安値更新銘柄数の二倍を超えない

点灯後30営業日は有効とされ、シグナルが消えたからといってすぐに無効となるものではない。ただし、3のマクラレンオシレーターがプラスとなった場合には、点灯後30営業日中であっても無効となるそうです。が、このマクラレンがどうなったかは、点灯お知らせの中ではわかりません。点灯したら30日は警戒!が妥当です。

しかし、実は、穴馬を当てるような確率

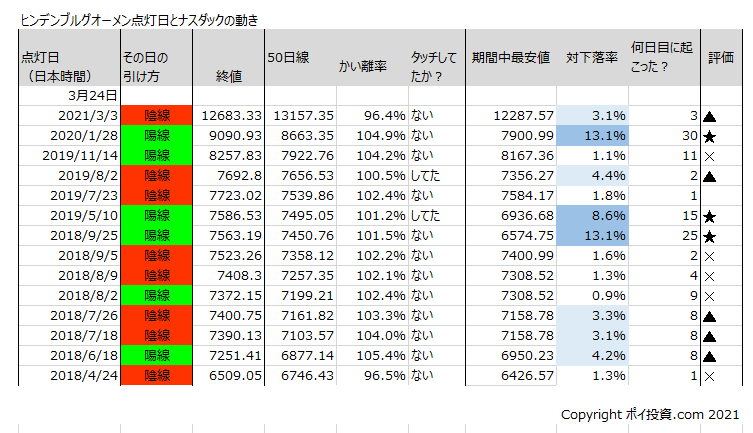

直近の成果は、かなり甘く見て14戦8勝。決して高い的中率ではありません。やっかいなのは、たまにビッグヒットが来るのです。サイトで公表されている過去の点灯日から、ナスダックを例に指数がどう動いたかを統計取ってみました。

ヒンデンブルグオーメンは日本市場でのサインなので、点灯日=その日の夜に始まる米国市場の日付と一致します。ですので、ナスダック指数のカウントは、点灯日をそのまま採用となります。この指数の面白いところは、日本市場ベースでのサイン点灯なので、大半の米国株トレーダーたちは知らない、ということ。つまり、まったく当事者たちのほとんどがこのやばいサイン点灯を知らないでどう動いたのかを観察できる稀な指数なわけです。

観察ポイント①:その日の終値が陰線引け?陽線引け?

点灯してからその日の指数はよいムードで引けたのか、悪いムードで引けたのかをシンプルに取ってみました。この点灯を知らないでトレーダーたちがどう動いていたのかを知る意味で価値があると思ったので。

→ 陽線引けは6戦4勝で2つはハイパー暴落を記録、という恐ろしい結果に

観察ポイント②:50日線とのかい離

かい離が大きければ、そもそも調整要素があるだろう、と思ったので調べてみましたが、あんまり関係なかったです。

観察ポイント③:50日線とのタッチ度合

タッチしててもしてなくても、下落は起こりました。

観察ポイント④:何日目に起こったか?

だいたいですが、3つのグループに分かれました。

翌日から3日目に安値をつける→3%下落、4%下落がひとつずつあり。たいていは日々の調整とあまりかわらない結果で終わる。

8日目→すべて3%超

15日以上はかなり深刻→ハイパー暴落の3つはすべて15日以上です。30日目を迎えてもなお下落が止まらなかったコロナ暴落は、さらに下がっているのは周知の事実ですね。

過去の動きを見てみる

統計として出ている日付を検証してみますが、連続して出現しているときがあるので、ある程度クラスター化できます。

2018年4月

大コケしてますが、それでも下落はありました。

出現しすぎの2018年夏、しかし。

ホイホイ出すぎて、前回の点灯分も含めた下落が記録された6-8月でした。

2019年8月:ハードヒット

点灯日もさることながら、翌日は50日線を一気に割り込む下落になりました。結局4%以上の下落になったので、ふだんの調整幅の4倍下がったことになり、体感としては相当下がったと思ったのではないでしょうか

コロナ暴落前夜

コロナショックによるハイパー暴落の前夜にオーメン点灯していました。

続けて2回目の点灯には注意が必要か?

2018年のオーメン点灯は、短期間に点灯した回数が多かった月が7,8,9月と3回ありました。2回目の点灯できっちり下がっていたので、今回2021年3月の短い期間での出現は、2018年のどれかのパターンに酷似するかもしれません。

また、点灯日の米国市場が陽線で引けたときは、相当下がる、という前提を持ってもやりすぎではないと思います。連続点灯のパターンは1,2日で下げきる傾向ですが、陽線引けの場合は15日目くらいまでの下落継続を想定してもいいかも、と思いました。

私が取る行動

他人はどうだか知りませんが、私は以下のことをやってみます。

①すべての買いプランを停止:3日間

継続購入プランを立てていたものすべてを白紙にしました。指値で待っている銘柄は、ハードヒットを想定してさらに下で設定しなおしました。

②過去4%下落をしたときの持ち株の値動きを再度精査

持ち株で手放したくないもの、ちょっとやばいかな、という銘柄に対してストレステストを行います。過去4%下落をしたとき、持ち株はどのくらい下がったかを見て、本当に暴落がやってきたときの心の備えにします(場合によっては追加の買いプランを再構築します)。

③ヘッジ

私はサクソバンクで口座を開設しているわけではないので、プットオプションを買えません。なので、日本株で下がったらプラスになるVIX指数先物を再度インしていくつもり。ただしきょう3/24の市場が暴落してしまったら手遅れなので入らないです。

④きょうの米国市場が陽線引けなら、手じまいする銘柄を決めておく

自分の場合、短期スイングトレード銘柄を何個か持っているので、それらを確定させようと考えています(実行するかどうかは決算状況や理論株価推移をみて判断しますけど)。

⑤大きな下落の場合、15日から30日超それがつづく

この事実は無視できないです。実際今はベアマーケットで復活波動はことごとくやられています。これでさらに下落、しかも大きな下げになると、短期でのセリクラも覚悟しておいていいかな、と最悪の想定をします。ただ、過去の傾向とは違って下落時にはFRBはETF買いや金利下落でハイテクが買いやすい環境、さらに要人たちの口先介入、民主党のさらなる経済対策観測など、相場を買い支える要素が満載なので、13%以上下がったコロナ暴落ほどのことは起こらないのではないか、とも思っています。他人はどう考えるかは、知りません。

グッドラック。